- Start

- Om Stockholms stad

- Så arbetar staden

- Finansverksamhet

- Finansiell riskhantering

Finansiell riskhantering

Kommunkoncernens finanspolicy bestämmer riktlinjer och mål för identifiering samt hantering av de finansiella risker som Stockholms stad är exponerad för.

Risker kopplade till den finansiella verksamheten utgörs bland annat av ränterisk, valutarisk, kreditrisk, finansiering- samt likviditetsrisk.

Riskbegränsande instrument

Riskbegränsande instrument används enbart för att ränte- samt valutasäkra stadens upplåning och på så sätt hantera risker i den finansiella verksamheten.

Finansierings- och likviditetsrisk

Kommunkoncernens finansieringsrisk för upplåning hanteras bland annat genom att sprida förfallen över åren. Den genomsnittliga återstående löptiden på stadens externa skuld som kallas för duration uppgick till 2,08 år den 31 december 2024.

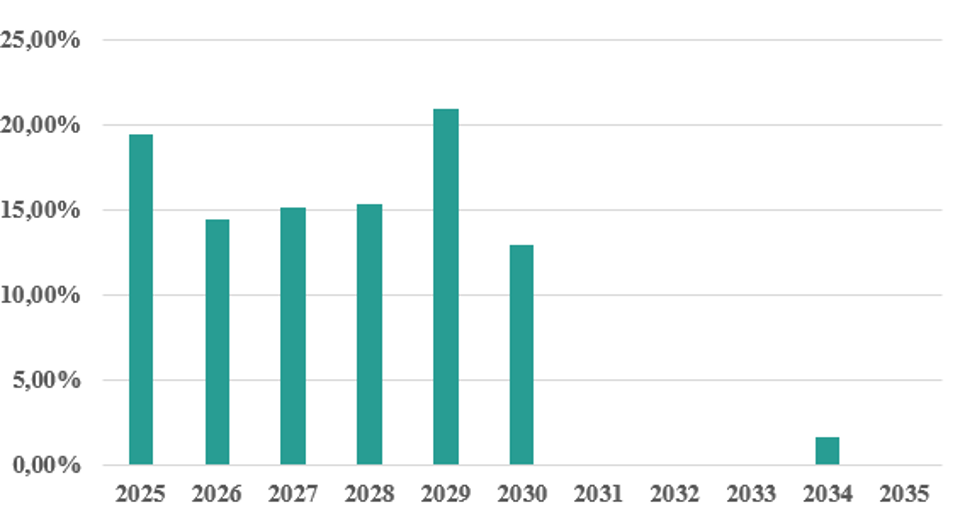

I diagrammet visas obligationsupplåningens förfallostruktur för kommunkoncernen.

Andel obligationsförfall per 31 december 2024

För år 2025 uppgår obligationsförfall till 12 miljarder kronor. Stockholms stad har alltid tillgång till betalningsberedskap i form av revolving credit facility om 11 miljarder kronor. Därutöver har Stockholms stad en checkräkningskredit om 6 miljarder kronor.

Total betalningsberedskap uppgick till 22,6 miljarder kronor den 31 december 2024.

Kreditrisk

De finansiella derivatavtalen medför att risken finns att motparten inte kan fullfölja det som avtalats. Motparterna är svenska och internationella kreditinstitut. Finanspolicyn för kommunkoncernen Stockholms stad anger vilka ramar som gäller för kreditrisken.

| Kommunkoncernen | 31 december 2024 | Limit |

|---|---|---|

| Duration (år) | 2,08 | 1,25–3,75 |

| Ränteförfall inom 1 år | 40,8 % | max 75 % |

| Kapitalförfall inom 1 år | 19,4 % | max 30 % |

| Betalningsberedskap (mnkr) | 22 583 | min. 10 000 mnkr |

| Kreditrisk | Inom finanspolicy | Se finanspolicy |

| Valutarisk | 0 | max 25 mnkr |